I denne opdatering kigger vi på Skatteministeriets nye lovforslag, som vedrører ændringer i beskatning af investeringsselskaber[1] og investorer i disse. Lovforslagets formål er at skabe bedre vilkår for opsparing i investeringsselskaber og bedre mulighed for tiltrækning af kapital til danske investeringsselskaber.

Som det væsentligste udgår den meget kritiserede regel om tilbageholdelse af udbytteskat i tilfælde af tilbagesalg af kapitalandele og indløsning i investeringsselskabet eller med andre ord, at indløsninger og aktietilbagekøb i unoterede alternative investeringsfonde ikke længere betragtes (og beskattes) som udbytte.

Lovforslaget er sendt i høring, høringsfristen udløber den 8. oktober 2018, og lovforslaget forventes at træde i kraft i marts 2019. Det foreslås, at de elementer, der vedrører aktieindkomstbeskatning af afkast fra aktiebaserede investeringsselskaber og fritagelse for dansk udbytteskat, jf. nedenfor, skal have virkning fra og med indkomståret 2019.

Ophævelse af værnsreglen vedrørende udbytteskat af afståelsessummer

I lovforslaget lægges der som nævnt op til ophævelsen af den omdiskuterede og kritiserede værnsregel, som blev indført i lovforslaget L123[2]. Værnsreglen pålagde visse investeringsselskaber en pligt til at tilbageholde udbytteskat af afståelsessummer i tilfælde af tilbagesalg af aktier i investeringsselskabet (samt indløsninger).

I det nye lovforslag anføres det, at disse regler er kritiseret for at begrænse danske kapitalforeningers mulighed for at udbyde deres produkter til udenlandske investorer. Hertil kan ikke mindst bemærkes, at reglen i praksis medførte en markant skævvridning af konkurrencesituationen for danske alternative investeringsfonde.

Fritagelse for dansk udbytteskat af afkast ved investering i et dansk investeringsselskab

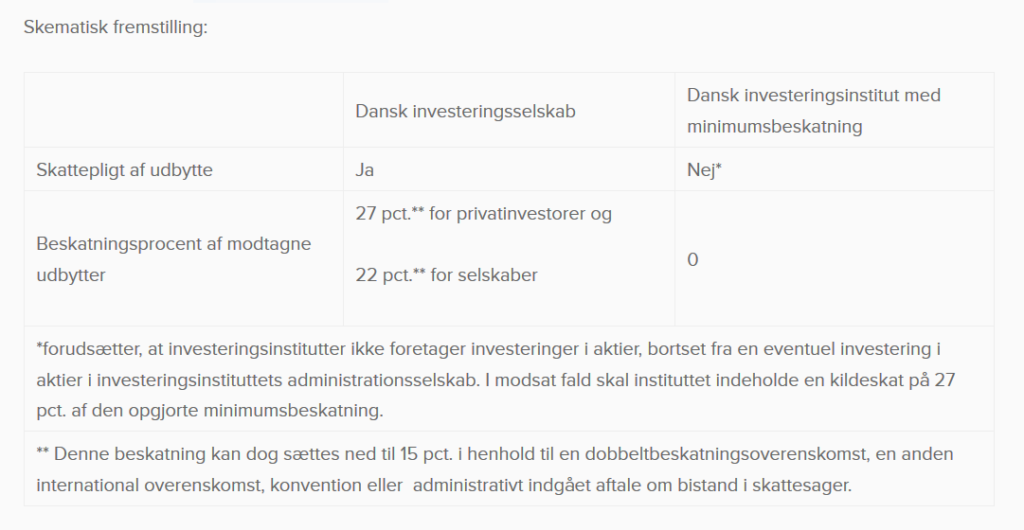

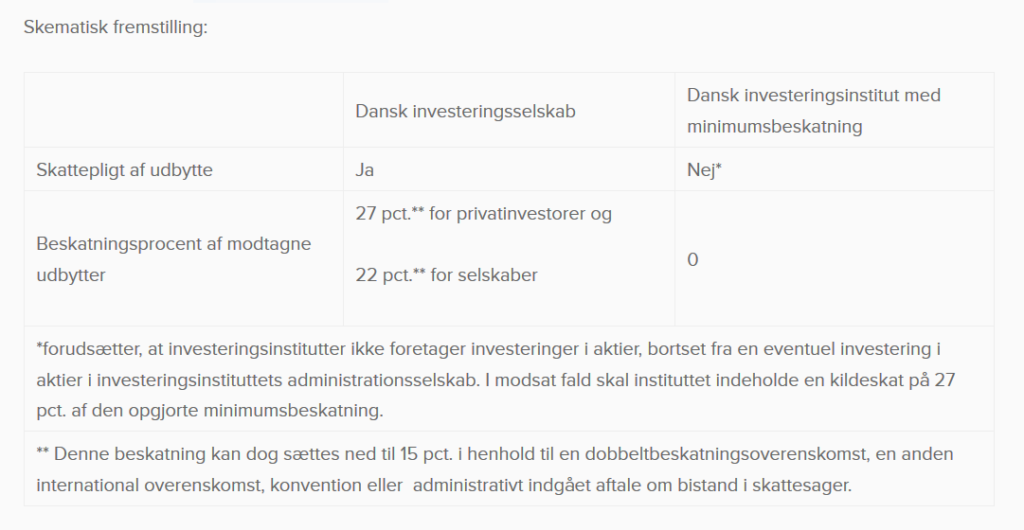

Efter de gældende regler betaler udenlandske private investorer en udbytteskat svarende til 27 pct. og selskabsinvestorer 22 pct. af modtagne udbytter fra danske investeringsselskaber. Denne beskatning kan dog sættes ned til 15 pct. i henhold til en dobbeltbeskatningsoverenskomst, en anden international overenskomst, konvention eller administrativt indgået aftale om bistand i skattesager. Der er dog ikke skattepligt til Danmark af udbytte, som modtages fra et investeringsinstitut med minimumsbeskatning, der ikke foretager investering i aktier. Dog må udbyttet godt investeres i aktier i investeringsinstituttets administrationsselskab.

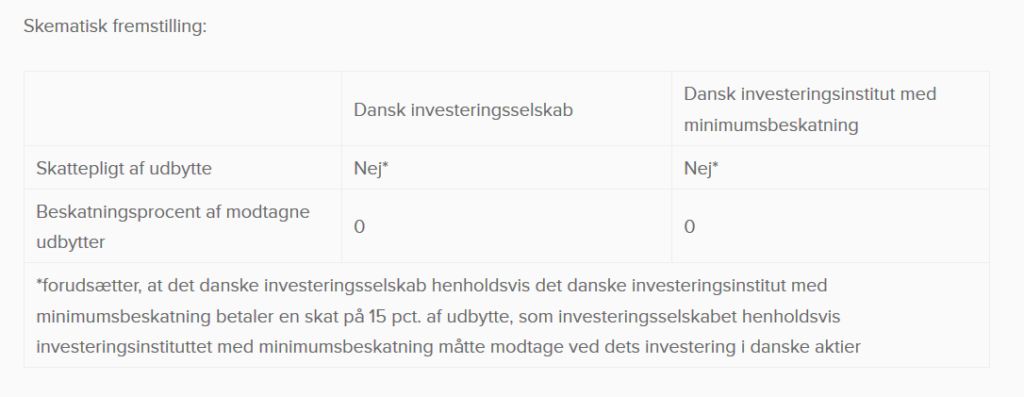

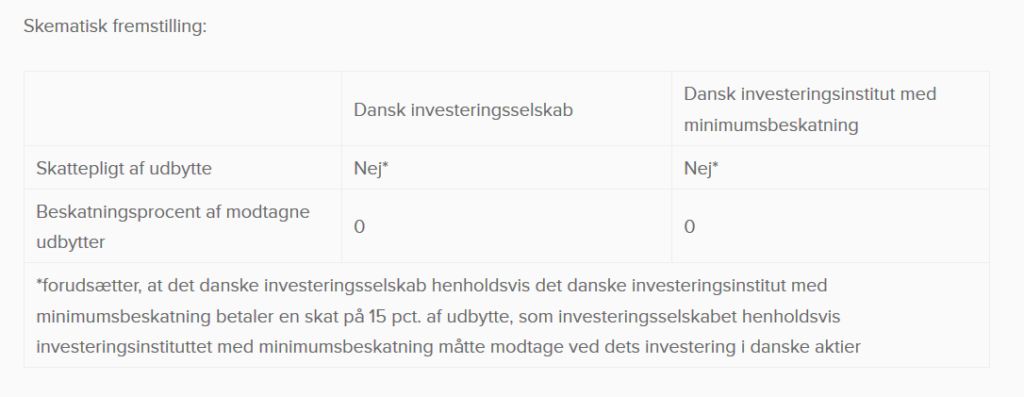

Det foreslås i det nye lovforslag, at udenlandske investorer fritages for at betale dansk udbytteskat af afkastet ved investering i et dansk investeringsselskab. Fritagelsen forslås betinget af, at det danske investeringsselskab betaler 15 pct. i skat af de udbytter, som det danske investeringsselskab modtager af instituttets investering i danske aktier. Betingelsen skal sikre en skattemæssig ligestilling af den udenlandske investors investering i danske aktier via et dansk investeringsselskab og en tilsvarende direkte investering, hvor en udenlandsk investor skal betale 27 pct. skat af aktieudbyttet (udbytteskatten kan nedsættes til 15 pct. efter dobbeltbeskatningsoverenskomsterne). Avancer på aktierne er skattefrie i Danmark.

Ændringen har derfor til formål at nedbryde den mulige barriere for udenlandske investorers investering i danske investeringsselskaber og dermed lempe beskatningen for udenlandske investorer, når de modtager udbytte fra danske investeringsselskaber. Ligeledes forbedres vilkårene for, at danske kapitalforvaltere kan udbyde deres produkter på det internationale marked og konkurrere med tilsvarende danske UCITS eller alternative investeringsfonde, som kunne tilbyde market maker-lignende ordninger, hvor investorer, i stedet for at indløse deres andele, solgte disse til tredjemand.

Lovforslaget fastslår dog, at investeringsselskabet henholdsvis investeringsinstituttet, der har en minimumsbeskatning fortsat skal indeholde 27 pct. af udbytteudlodningerne. Den udenlandske investor skal efterfølgende rette henvendelse til skattemyndighederne og tilbagesøge den indeholdte udbytteskat. Dermed er den administrative byrde, der er forbundet med at søge den danske udbytteskat tilbage, ikke fjernet.

Ændring vedrørende beskatning af afkast fra udenlandske aktiebaserede investeringsselskaber

Efter de gældende regler beskattes danske investorer ofte hårdere, når de foretager investeringer i udenlandske investeringsselskaber, herunder Exchange Traded Funds også kaldet ”ETF’er”, end ved investeringer i danske investeringsinstitutter med minimumsbeskatning, jf. ligningslovens § 16 C. Afkast ved investeringer i udenlandske investeringsselskaber beskattes således i praksis helt overvejende som kapitalindkomst, uanset om investeringsselskabet er aktiebaseret[3].

Det nye lovforslag indeholder et forslag om at ensarte beskatningen af afkast fra udenlandske aktiebaserede investeringsselskaber. Dette indebærer, at personer vil skulle medregne afkast fra udenlandske aktiebaserede investeringsselskaber ved opgørelse af aktieindkomsten, ligesom det er tilfældet ved beskatning af afkast fra de almindelige danske investeringsselskaber.

Desuden foreslås det i lovforslaget, at der skal være større grad af ligestilling ved investering i henholdsvis danske og udenlandske aktiebaserede investeringsselskaber, hvilket vil gøre udenlandske investeringsselskaber mere konkurrencedygtige.

Lovforslaget fastsætter de to følgende kumulative betingelser for at et investeringsselskab kan anses for aktiebaseret:

- investeringsselskabet skal give Skatteforvaltningen meddelelse herom, og

- 50 pct. eller mere af selskabets aktivmasse i løbet af selskabets indkomstår skal i gennemsnit være placeret i værdipapirer m.v. omfattet af aktieavancebeskatningsloven. Dette gælder dog ikke aktier m.v. omfattet af den foreslåede nye bestemmelse i aktieavancebeskatningslovens § 19 C og investeringsbeviser i obligationsbaserede investeringsinstitutter med minimumsbeskatning, jf. aktieavancebeskatningslovens § 22.

Ovennævnte krav om afgivelse af en meddelelse har til formål at sikre, at det er klart for investor på investeringstidspunktet og for de indberetningspligtige, hvorvidt den givne aktie m.v. er en aktie m.v. i et aktiebaseret eller et obligationsbaseret investeringsselskab. Det er tanken at etablere en offentlig tilgængelig liste over de investeringsselskaber, der har status som aktiebaserede.

[1] Ved et investeringsselskab forstås et investeringsinstitut, der udelukkende investerer i værdipapirer og hvis andele udbydes til offentligheden, samtidig med at instituttet er undergivet et krav om risikospredning og en pligt til at tilbagekøbe eller indløse udstedte andele på forlangende af investor. Ved investeringsselskab forstås endvidere selskaber m.v., hvis virksomhed består i investering i værdipapirer m.v., hvor andele i selskabet m.v. på forlangende af investor skal tilbagekøbes til en kursværdi, der ikke i væsentlig grad er mindre end den indre værdi. Endelig omfatter begrebet investeringsselskab selskaber m.v., hvis virksomhed består i kollektiv investering i værdipapirer m.v., men hvor der ikke er pligt til tilbagekøb. Ved kollektiv investering forstås, at selskabet har mindst 8 deltagere

[2] L123/2016: Forslag til lov om ændring af lov om indkomstbeskatning af aktieselskaber m.v., aktieavancebeskatningsloven, virksomhedsskatteloven og forskellige andre love samt ophævelse af lov om investeringsfonds

[3] Positiv nettokapitalindkomst beskattes typisk med en skattesats på 37 pct. i en gennemsnitskommune og højst med en skattesats på 42 pct.

-(1)-(2)-(1)-medium.jpg)

-medium.jpg)